中新网上海新闻11月27日电 与凌空SOHO隔街相望的明基商务广场16日下午出现了一行“神秘的嘉宾”,他们穿着正式、头发金黄、眼眸深邃、鼻梁高挺,穿梭在中国精英白领扎堆的商务区,分外吸引眼球。

走在C栋楼下,早已有人在等候,他们是专门在迎接这一行人的到来。

原来,这一行“神秘的嘉宾”是互金圈大名鼎鼎的Lendit(世界级的金融科技行业峰会)高层人员,如Lendit CEO Bo Brustkern(波•布鲁斯特科恩)等,他们此行的目的是造访一家名为钱牛牛的金融科技公司,一起探讨金融科技的发展趋势和深层次的金融科技合作。

此次亲自接待Lendit高层的是钱牛牛创始人倪抒音,作为中国最早一批的金融科技实践者,她对这个新兴的模式有很多自己的见解。在钱牛牛的会议室入座后,一场金融科技圈的巅峰“论剑”就此拉开序幕。

Bo Brustkern表示,中国的金融科技发展速度十分惊人,已经后发先至,走在了世界前列。中美两国巨大的市场背景差异致使二者在金融科技的发展路径和节奏很不一样,但是毫无疑问,他们已经成为了市场的引领者。中国金融科技发展发展如此之快,主要依靠中国企业的技术创新,这是其核心竞争力,而为了更好的发展,则需要更多的技术,中美金融科技的融合、学习将是一个不错的方法。

倪抒音表示,中美两国金融科技发展最大的差异在于信用市场和监管体系,相比于中国,美国的信用市场和监管体系发展都更为成熟完善,信贷人群覆盖面也更广更深,这也给金融科技留下了更大的潜在发展空间,中国的金融科技目前运用最成熟的信贷发欺诈,其未来需要通过技术的不断迭代更新和研发,将服务延伸到更多的行业中去。

2013年,互联网金融异军突起,成为接下来金融圈炙手可热的存在,而随着巨头和银行的青睐,金融科技大有接棒互联网金融之势,成为金融圈、媒体、论坛的香饽饽。

金融科技步入“快车道”

在市场和政策的火热催动下,金融科技在2018年进入了加速的“快车道”,其之所以能够在互联网金融阴霾之下迅速取得突破口,主要得益于其强大的赋能能力和变革价值。

我们来看两组数据:

蚂蚁金服旗下有两家小贷公司,代表产品形态分别为借呗和花呗,据相关数据统计,2017年花呗、借呗的净利润合计约为80亿元,而仅蚂蚁借呗一款产品在2017年前三季度的净利润就达近45亿元。但是在庞大的利润面前,蚂蚁金服的小贷服务不良率一直控制在1%以下。

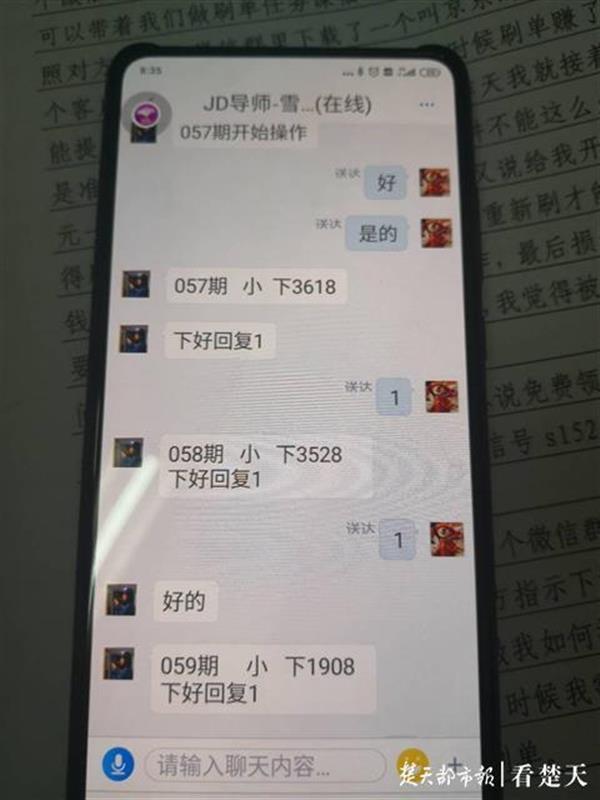

而京东白条作为京东金融整个生态圈的重要一环,截至2018年6月末,京东白条应收账款余额已增长至320.94亿元,而京东白条不良率为0.64%,逾期率为1.5%。

形成庞大利润和超低逾期强烈反差的背后,彰显的是金融科技的力量。

在外界看来,金融科技的崛起,得益于互联网巨头的引爆,除了蚂蚁金服、京东之外,腾讯、百度、微众银行等都有布局。它们通过将金融应用到各类行业当中,去实现金融与实体经济的更好结合,再通过对大数据、智能科技、云计算等新技术进行深度布局,更好的赋能金融行业并将金融之外的价值发掘出来。

除了互联网巨头的布局外,银行也是金融科技发展的助推器,在技术与场景、流量的限制下,银行则更愿意采取与互联网巨头进行合作的“轻”模式,如建设银行与阿里巴巴及蚂蚁金服、工商银行与京东、农业银行与百度、中国银行与腾讯等。

根据毕马威和金融科技投资公司H2联合发布的2018年金融科技100强榜单,中国金融科技公司持续统治榜单,占据了“领先50”榜单的五分之三。其中,蚂蚁金服排名首位、京东金融排名第二,百度排名第四、陆金所排名第十。

金融科技的快速发展,离不开相关部门和政策的支持。中国互联网金融协会会长李东荣表示,金融科技作为技术驱动的金融创新,正影响着金融市场的自治模式,具有深刻变更金融业的潜力,也将为国际金融治理带来新的挑战。

近日,北京金融监管局发布《金融科技规划》,分析北京发展金融科技的机遇与优势,提出推动金融科技底层技术创新和应用、加快培育金融科技产业链、拓展金融科技应用场景的发展方向。

无独有偶,中国人民银行成立金融科技委员会,旨在加强金融科技工作的研究规划和统筹协调。

万马过江,钱牛牛亮剑

金融科技的市场的火爆,是建立在其突出的商业价值和社会价值,是真正能够赋能金融行业新生态圈的决定力量,这也是Bo Brustkern和倪抒音此次会谈的意义所在。

这是金融科技的时代,作为金融生态圈的重要一环,网贷自然受益匪浅。经历“信息+金融”的1.0时代,迈过“互联网+金融”的2.0时代,进入到“科技+金融”的3.0时代,通过技术的布局,通过大数据、云计算、人工智能等全面深入地应用于金融体系当中,增强了资源要素整合的能力和生态体系构建的功能,逐步呈现出跨界化、去中介化、去中心化等特征。

对于网贷来说,其未来发展之路的宽广程度,取决于金融科技的赋能大小,尤其是在风控方面的应用程度和实用效率。

“目前,金融科技在国内普遍应用于信贷行业,通过成熟的大数据和AI等技术,赋能银行、网贷等金融机构,能够最大程度的释放金融机构的价值。钱牛牛就是通过自主研发的智能大数据风控系统,大大提升了反欺诈能力,能够很好的帮助平台识别欺诈用户,在一定程度上,为出借人提供了防护盾,能够提升资金的安全性。”倪抒音表示。

据悉,钱牛牛自主研发的智能大数据风控系统接入了100+家丰富外部数据源,覆盖了99%以上的移动用户和互联网人群,包括设备信息、人口属性、行为数据、LBS轨迹、社交轨迹等。

钱牛牛还与20+家互联网巨头和一线数据征信公司全部实现底层数据联合建模,包括与腾讯联合建模实验室,与京东联合建模实验室,与百度联合建模实验室,从数据抓取、外部数据引入、数据储存、数据挖掘、模型应用上等,确保数据的准确性和模型可靠性。此风控系统通过CNN/RNN/GBDT最新AI算法,实现风险区别效果KS 0.45+以上,具有强大的授信分析能力和海量用户数据信息处理能力,可实现7*24小时审批,平均审核时间2分钟。对借款用户进行全面立体画像,提高了反欺诈的效率以及精准程度。

金融科技将成核心生产力

“金融科技未来的服务绝不仅仅是在信贷领域,其会以技术为底色,促使金融行业进入到一个以模式升级、技术升级和产品升级的时代,服务的领域将向实体经济和其他无所覆盖的领域延伸。”倪抒音表示。

Bo Brustkern也十分赞同倪抒音的观点,他也认为,无论是从底层的技术赋能平台还是从金融行业本身来看,金融科技都能够带来一次全新的风口和机会。通过金融科技的布局,金融行业就能够迎合相关产业转型升级的需要,最大发挥自身的支撑作用,推动更多行业的发展。

对于金融科技来说,其未来发展主要有三大利器,分别是科技、场景、大数据,通过三大利器的不断融合、促进,能够带来金融行业的蜕变,实现金融环节科技化,科技元素金融化。如在场景搭建层面,互金巨头开始积极布局新场景。如苏宁金融在小微企业金融、旅游金融等方面持续发力,金融的触角进一步向实体经济延伸。

早在今年9月,蚂蚁金服董事长兼CEO井贤栋在云栖大会上宣布,蚂蚁金服将成立支付宝科技创新基金,3年内投入10亿元,支持包括小程序在内的技术创新发展,蚂蚁金服将推出区块链BaaS服务平台,并启动蚂蚁区块链合作伙伴计划,让区块链中小创业者能够直接在底层技术上进行各类应用场景的开发和创新。

而近日,京东金融正式更名为京东数科,布局金融、城市、农牧等产业数字化,数字城市、数字农牧、数字营销等领域的布局,以产业既有知识储备和数据为基础,以不断发展的前沿科技为动力,着力于“产业 x 科技”的无界融合,推动产业互联网化、数字化和智能化,最终实现降低产业成本、提高用户体验、增加产业收入和升级产业模式。

除了实体经济,倪抒音认为,跨境数据的打通和应用,未来将是一个很好的方向,这将会成为金融科技的一个有力的增长点。

在产业不断创新发展、智能融合、技术推动的新形势下,数据、场景、流量是金融科技未来发展的基石,在这一基础上延伸出的智能解决方案、智能风控、反欺诈、智能营销、智能催收、智能投顾等业务将会成为未来的主流,也是未来商业模式的价值形态所在。未来,金融科技也将成为金融产业下一阶段的核心“生产力”。(完)