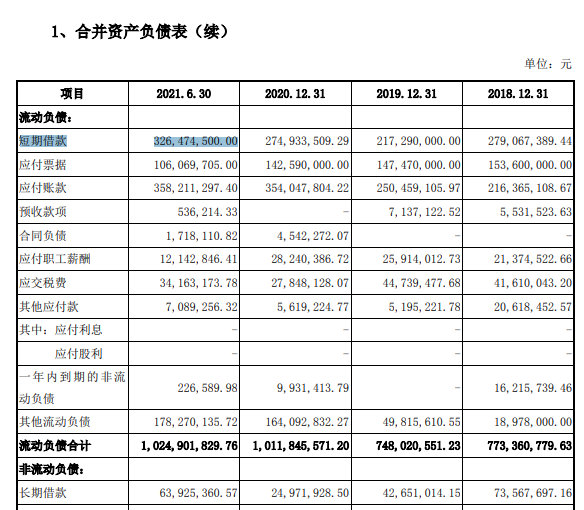

中国网汽车4月21日讯(记者李池) 4月14日烟台亚通精工机械股份有限公司(以下简称“亚通精工”)IPO申请获通过。公司拟公开发行不超过3000万股新股,占发行后总股本的25%。拟募集资金11.94亿元,用于蓬莱生产基地建设项目(5.70亿元)、商用车零部件生产基地改造及建设项目(2.64亿元)、蓬莱研发中心建设项目(0.6亿元)、补充流动资金(3亿元)等。目前,“亚通精工”由控股股东、实际控制人焦召明、焦显阳、焦扬帆一家三口合计直接及间接控制公司 87.65%的股权 现金短债比仅0.14 偿债能力较弱 从公司的资产负债表来看,亚通精工IPO有其急迫性。报告期各期末(2018年末至2021年6月末),亚通精工资产总额分别为13.69亿元、15.02亿元、19.41亿元、20.79亿元;负债总额分别为8.63亿元、7.99亿元、10.51亿元、11.04亿元;资产负债率分别为63%、53%、54%、53%。亚通精工流动比率分别为1.05、1.24、1.23、1.28;速动比率分别为0.69、0.85、0.86、0.93。流动比率始终低于2、速动比率始终低于1,说明公司偿债能力较弱。 同时,截至2021年6月末的最新资产负债表显示,公司账上货币资金仅4602万元,短期借款3.26亿元,长期借款0.64亿元。现金短债比仅有0.14,账上现金难以覆盖高额的短期借款,且报告期各期末的货币现金都明显低于短期借款,公司现金流“捉襟见肘”。

净利润“含金量”失色 净现比长期低于0.23 据招股书上的数据显示,报告期各期末亚通精工分别实现营业收入8.57亿元、10.06亿元、13.14亿元、8.36亿元,同期净利润分别为1.11亿元、1.05亿元、1.92亿元和1.03亿元。然而,报告期各期末公司的经营性现金流量净额分别仅有-0.61亿元、0.23亿元、0.43亿元和0.026亿元。报告期各期末的净现比分别为-0.55、0.22 、0.23、0.025。净现比即经营现金流量净额与净利润的比率,该数值越接近1就说明企业资金回笼的速度越快。“不健康”的净现比数据表明公司的营收是靠赊销驱动,应收账款存在坏账风险,企业净利润含金量不高。 通过进一步查看后,亚通精工报告期各期末应收账款数据分别为2.39亿元、3.54亿元、4.76亿元和5.20亿元,逐年攀升,占流动资产比例分别为29.39%、38.23%、38.20%和39.81%,且应收账款的增速明显高于营收增速的。而应收账款的高企与亚通精工零部件的主要客户集中度较高密切相关。亚通精工零部件业务主要客户分别是上汽集团、中国重汽等主机厂。2018-2020年及2021年上半年,公司对前五大客户的销售收入为7.14亿元、7.78亿元、10.47亿元、6.47亿元,占主营业务收入的比例分别为89.01%、84.7%、86.9%和85.63%。 按照行业惯例,主机厂每年都会要求供应商下调供货价格,通常称为“年降”,这也导致亚通精工毛利率持续下降。报告期内,主营业务毛利率分别为23.99%、23.19%、23.79%、18.07%;综合毛利率分别为28.61%、26.63%、29.22%、24.61%。

净利润“含金量”失色 净现比长期低于0.23 据招股书上的数据显示,报告期各期末亚通精工分别实现营业收入8.57亿元、10.06亿元、13.14亿元、8.36亿元,同期净利润分别为1.11亿元、1.05亿元、1.92亿元和1.03亿元。然而,报告期各期末公司的经营性现金流量净额分别仅有-0.61亿元、0.23亿元、0.43亿元和0.026亿元。报告期各期末的净现比分别为-0.55、0.22 、0.23、0.025。净现比即经营现金流量净额与净利润的比率,该数值越接近1就说明企业资金回笼的速度越快。“不健康”的净现比数据表明公司的营收是靠赊销驱动,应收账款存在坏账风险,企业净利润含金量不高。 通过进一步查看后,亚通精工报告期各期末应收账款数据分别为2.39亿元、3.54亿元、4.76亿元和5.20亿元,逐年攀升,占流动资产比例分别为29.39%、38.23%、38.20%和39.81%,且应收账款的增速明显高于营收增速的。而应收账款的高企与亚通精工零部件的主要客户集中度较高密切相关。亚通精工零部件业务主要客户分别是上汽集团、中国重汽等主机厂。2018-2020年及2021年上半年,公司对前五大客户的销售收入为7.14亿元、7.78亿元、10.47亿元、6.47亿元,占主营业务收入的比例分别为89.01%、84.7%、86.9%和85.63%。 按照行业惯例,主机厂每年都会要求供应商下调供货价格,通常称为“年降”,这也导致亚通精工毛利率持续下降。报告期内,主营业务毛利率分别为23.99%、23.19%、23.79%、18.07%;综合毛利率分别为28.61%、26.63%、29.22%、24.61%。

毛利率下降表明公司产品竞争力弱,这或与公司在研发上的投入不足相关。报告期内,亚通精工的研发投入分别为2287.51万元、2633.66万元、3642.91万元和1642.65万元,占当期营业收入的比例分别为2.67%、2.62%、2.77%和1.96%。截至报告期末,亚通精工主要拥有专利134项,其中发明专利13项,公司发明专利数量占比还不到10%,公司在研发成果上的含金量同样“失色”。 现金短债比、净现比等不容乐观的数据,都表明亚通精工现金流抗风险能力较为“脆弱”,公司亟需外部“输血”。中国网记者也就相关问题向亚通精工发去采访函,但对方表示暂不方便回复。

毛利率下降表明公司产品竞争力弱,这或与公司在研发上的投入不足相关。报告期内,亚通精工的研发投入分别为2287.51万元、2633.66万元、3642.91万元和1642.65万元,占当期营业收入的比例分别为2.67%、2.62%、2.77%和1.96%。截至报告期末,亚通精工主要拥有专利134项,其中发明专利13项,公司发明专利数量占比还不到10%,公司在研发成果上的含金量同样“失色”。 现金短债比、净现比等不容乐观的数据,都表明亚通精工现金流抗风险能力较为“脆弱”,公司亟需外部“输血”。中国网记者也就相关问题向亚通精工发去采访函,但对方表示暂不方便回复。